piše: Nenad Gujaničić

10. jun, 2024.

![]()

Višegodišnji period nultih kamata nakon svetske krize i ubrzanje digitalizacije doneli su apsolutnu dominaciju akcija rasta u odnosu na akcije vrednosti. Tehnološke firme okupirale su ovu zonu brzorastućih i inovativnih kompanija, ali i zagospodarile scenom najvećih svetskih korporacija. Početak primene generativne veštačke inteligencije (AI) ovaj kontrast prema zrelim biznisima (akcije vrednosti) učinio je još ekstremnijim – glavni predstavnik grupe, NVIDIA, beleži trocifrene stope rasta poslovanja i istovremeno se nalazi nadomak trona najvećih svetskih kompanija.

Premda su se tokom berzanske istorije intervali dominacije akcija rasta odnosno akcija vrednosti relativno srazmerno smenjivali, trenutna AI pomama čini skore izglede za promenu ciklusa malo verovatnim. Ovo, pak, ne znači da ne postoje rizici nastavka ove putanje rasta, naročito kada dostignu eksponencijalne razmere kao kada je u pitanju rast vrednosti kompanije kao što je NVIDIA.

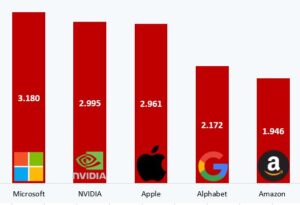

Najveće svetske kompanije po tržišnoj kapitalizaciji (u mlrd USD)

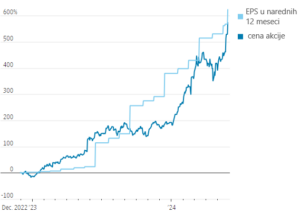

Kada je krajem novembra 2022. godine lansiran četbot ChatGPT, koji je kasnije postao paradigma za primenu i širenje AI, NVIDIA se borila sa padom poslovanja pod uticajem zagušenja tržišta čipova usled visokih zaliha. U danu javnog predstavljanja ovog četbota, NVIDIA je zabeležila rast od osam procenata, ali samo retki su mogli da naslute veličinu ekspanzije koja će uslediti. Akcije kompanije su narednom periodu nastavile da beleže kontinuirani rast, ali koji nije bio utemeljen u poslovnim rezultatima već u prilično maglovitim očekivanjima. No, maj 2023. godine doneo je preokret – veliki rast poslovanja i očekivanja uprave koja su analitičari omašili za 50 procenata „neutralisao“ je strelovit rast cene akcija pa se njima, nakon sve boljih i boljih kvartala, trgovalo po povoljnijim fundamentima u odnosu na prethodni period. Uprkos rastu akcije od 239 procenata u 2023. godini i 146 procenata u ovoj, trenutni PE racio prema očekivanim rezultatima za fiskalnu 2025. godinu iznosi oko 44x odnosno oko 29x kada su u pitanju očekivani profiti za 2027. godinu.

Kretanje vrednosti akcije NVDA od pokretanja ChatGPT-a

Izvor: WSJ

![]() Ova činjenica čini ključnu razliku u odnosu na period Internet pomame 2000-2001. godine s kojim se aktuelna ekspanzija često poredi. Teško je govoriti o mehuru na tržištu akcija kada se njima iz kvartala u kvartal trguje po povoljnijim fundamentima, pa ako negde postoji balon on je na strani tražnje za proizvodima na tržištu AI čipova gde ova kompanija dominira. Stoga ulagači imaju olakšan zadatak i ne moraju mnogo mariti za cenu akcija već samo istražiti postojanost tražnje za AI čipovina koja generiše ove vanredno visoke profite.

Ova činjenica čini ključnu razliku u odnosu na period Internet pomame 2000-2001. godine s kojim se aktuelna ekspanzija često poredi. Teško je govoriti o mehuru na tržištu akcija kada se njima iz kvartala u kvartal trguje po povoljnijim fundamentima, pa ako negde postoji balon on je na strani tražnje za proizvodima na tržištu AI čipova gde ova kompanija dominira. Stoga ulagači imaju olakšan zadatak i ne moraju mnogo mariti za cenu akcija već samo istražiti postojanost tražnje za AI čipovina koja generiše ove vanredno visoke profite.

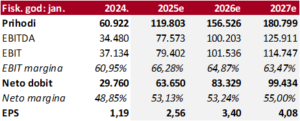

Analitičari u tekućoj godini očekuju da kompanija duplira prihode i profit, dok bi u naredne dve fiskalne godine rast mogao da uspori na 30 odnosno 15 odsto, respektivno. Ono što tržište trenutno ne percipira jeste pad profitne margine odnosno aktuelna očekivanja govore da će neto margina kompanije u fiskalnoj 2027. godini biti čak i na višem nivou nego sada (oko 55 odsto u odnosu na oko 53 odsto u tekućoj fiskalnoj godini).

![]() Poslovanje kompanije NVIDIA (u mUSD)

Poslovanje kompanije NVIDIA (u mUSD)

Izvor: MarketScreener

![]() Sve ovo je u velikoj meri bazirano na trenutnim prognozama rasta tržišta AI čipova koje su više nego afirmativne i uglavnom govore o prosečnoj godišnjoj stopi rasta (CAGR) od oko 30-40 procenata u narednih deset godina. Mnoga istraživanja ukazuju da bi tehnološka S kriva u primeni AI mogla biti mnogo strmija odnosno da bi njen rast i primena mogli biti mnogo brži što zasad i potkrepljuju velike tehnološke kompanije sa rekordnim ulaganjima u ovu oblast.

Sve ovo je u velikoj meri bazirano na trenutnim prognozama rasta tržišta AI čipova koje su više nego afirmativne i uglavnom govore o prosečnoj godišnjoj stopi rasta (CAGR) od oko 30-40 procenata u narednih deset godina. Mnoga istraživanja ukazuju da bi tehnološka S kriva u primeni AI mogla biti mnogo strmija odnosno da bi njen rast i primena mogli biti mnogo brži što zasad i potkrepljuju velike tehnološke kompanije sa rekordnim ulaganjima u ovu oblast.

No, upravo ova velika kapitalna ulaganja nekolicine najvećih tehnoloških kompanija čine i najveći rizik za kompaniju NVIDIA s obzirom da nijedan od ovih igrača još uvek nije zabeležio značajniji napredak u finansijskim rezultatima na bazi ove tehnološke inovacije. U protekloj sezoni korporativnih objava mnoge kompanije su naglasile snažan rast kapitalnih ulaganja i izvesno smanjenje profitne margine koje akcionari neće unedogled tolerisati. Tačnije, troškovi ovih kompanija odnosno prihodi prodavca (NVIDIA) imaće smisla samo ukoliko uskoro donesu brze i konkretne koristi.

Takođe, visoke profitne margine koje ostvaruje NVIDIA (bruto margina trenutno iznosi oko 77-78 procenata), osim što znače enormni profit kompaniji, predstavljaju i veliki mamac za ostale tržišne igrače, kako sa strane drugih dizajnera čipova, tako i od samih pružalaca cloud usluga, najvećih klijenata kompanije, koji neće sedeti skrštenih ruku i samo plaćati paprene račune.

Položaj tajvanskog TSM-a, koji nije konkurencija već ključni dobavljač, takođe može uskoro doći u fokus, što je nedavno i nagovešteno na obrisima tehnološke konferencije na Tajvanu. NVIDIA je priznala da je kolač koji ovaj najveći svetski proizvođač čipova uzima prilično mali, nagoveštavajući da će prihvatiti veće cene što će neminovno voditi nižim profitnim marginama u budućnosti. TSM je cene povećavao 10 odsto u 2022. i pet procenata u 2023. godini i verovatno ima dosta prostora za nove korekcije u narednom periodu.

Ovi konkretni rizici po kompaniju, a ni ostale generalne opastnosti po tržište akcija, nisu ni najmanje osujetili rast cene akcija, dok je sentiment ulagača dodatno poboljšan sprovedenim splitom u srazmeri 1-na-10. Nakon najave ove odluke (i objave kvartalnih rezultata), NVIDIA je zabeležila rast cene akcija od oko 28 procenata koji se u solidnoj meri može pripisati ovoj računovodstvenoj i kozmetičkoj promeni koja istinski ne doprinosi promeni vrednosti imovine akcionara.

Učinak akcija u 12m nakon sprovedenog splita

Izvor: Statista

No, istorijski posmatrano, akcije znatno brže rastu nakon najave splita (naročito u kratkom periodu nakon objavljivanja odluke), premda ove zaključke treba uzeti s rezervom s obzirom da je teško izolovati samo ovaj faktor i odrediti njegov uticaj na cenu akcija. Istorijski gledano, akcije koje naprave split u narednih 12 meseci rasle su više nego duplo brže u odnosu na korpu akcija iz indeksa S&P 500.

Nakon poslednjih godinu i po dana impresivnog rasta ovaj potencijalni učinak kompanije NVIDIA u narednih 12 meseci (duplo brži rast od S&P-a) teško da bi zadovoljio i jednog trenutnog akcionara. Apetiti suvlasnika kompanije mogli bi se uporediti samo sa akcionarima Tesle čija zvezda nakon 2021. godine nikada više nije tako zasijala. Istina, NVIDIA priča više je bazirana na fundamentima nego Teslina u fazi ekstremnog rasta, i sve dok su njeni čipovi bez presedana među kupcima, masni profiti će biti savršena brana eventuelne korekcije u ceni akcija.