Prošle godine započet ciklus podizanja kamata od strane većine svetskih centralnih banaka ponovo je na tržište vratio obveznice kao finansijske instrumente sa svoje dve osnovne karakteristike – fiksna i prihvatljiva zarada.

I dok je ova prva komponenta neodvojiva od dužničkih hartija od vrednosti, druga karakteristika izostajala je tokom godina ekspanzivne monetarne politike koju su vodile ključne svetske centralne banke. Tako su u podužem periodu prinosi na 10-ogodišnje obveznice najrazvijenijih zemalja evrozone nosile negativan prinos, dok su isti papiri zemalja u razvoju poput naše nudili godišnju zaradu manju od dva odsto.

Obveznice – alternativa štednji

Ovakvi instrumenti teško da su mogli privući veći interes pojedinačnih investitora premda su u isto vreme kamate na depozite težile nuli. Munjevita promena okolnosti na tržištu obveznica na efikasnim tržištima poput SAD privukla je pažnju deponenata, a kao jedna od većih nuspojava bila je kriza regionalnih banaka koje su namah izgubile depozitnu bazu.

Domaće štediše su se tokom perioda nultih kamata čvrsto držali banaka, rukovodeći se pre svega motivom sigurnosti i bezbednosti za svoje depozite. Deo krupnijih štediša se preselio na tržište nekretnina, ali da ovaj odliv nije bio previše intezivan govori kontinuirani rast ukupnih depozita u godinama nakon svetske finansijske krize. Tako je u aprilu ove godine ukupna štednja stanovništva bila skoro 14 milijardi evra, a jedina promena je značajniji rast dinarske štednje usled boljih realnih prinosa. Uprkos ovome, udeo dinarske štednje u ukupnim depozitima porastao je tek na 5-6 procenata.

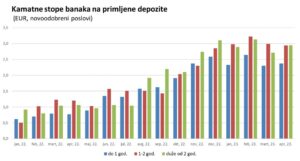

Izvor: NBS

Dominantna štednja u evrima uglavnom je oročena na rok od godinu dana i kraći period sa prosečnom stopom u aprilu od svega 2,4 odsto (novoodbreni poslovi), dok su retki depoziti oročeni na više od godinu dana nosili kamatu neznatno ispod tri odsto (novoodbreni poslovi).

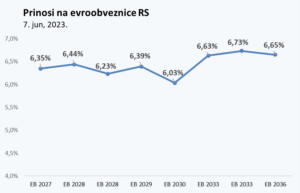

Evroobveznice donose zaradu veću od 6%

Istovremeno, evroobveznica Republike Srbije koja dospeva u maju 2027. godine proteklih meseci nosi prinos veći od šest procenata što je više nego dvostruko veća zarada od štednje u bankama. Istovremeno, ove državne obveznice su oslobođene poreskih davanja za razliku od kamata na depozite koji su opterećeni porezom na zaradu od 15 procenata. O činjenici da se jednostavno i lako mogu kupiti i prodati na likvidnom međunarodnom tržištu kapitala ne treba ni govoriti.

Uzevši ovo u obzir, da li se u narednom periodu može očekivati racionalnije ponašanje deponenata? Verovatno ne, i to iz dva osnovna razloga – dominacija banaka na finansijskom tržištu koje „neguju“ depozitnu bazu i nizak nivo finansijske pismenosti koji prosečnog štedišu teško može odvojiti od depozita.

Izvor: Uprava za javni dug

Narodne obveznice namenjene građanima koje je emitovala Hrvatska pa i pojedine druge zemlje mogao je biti korak koji bi i kod nas doneo afirmaciju finansijskog tržišta i ovih dužničkih papira. No, naši kreatori ekonomskih politika niti u jednom momentu nisu pokazali zainteresovanost za popularizaciju štednje na ovakav način. Državi je očito jednostavnije da zajmi od krupnih mahom svetskih investitora, a građanima ostaju mrvice koje im serviraju banke. Jer, uprkos visokoj inflaciji, i to je nešto posle dugog perioda minornih kamata.

Izvor: Momentum