Dizajner čipova Arm, koji posluje pod kontrolom japanske SoftBank grupe, otpočeo je pripremne aktivnosti za sprovođenje inicijalne ponude akcija (IPO) koja bi mogla poneti oreal najveće takve emisije u tekućoj godini.

Arm je podneo regulatoru zahtev za IPO koji je pripreman od strane velikog broja investicionih banaka među kojima su i Barclays, Goldman Sachs, JPMorgan i Mizuho Financial.

Kako se navodi, kompanija planira promociju IPO-a u prvoj nedelji septembra, da bi nedelju dana kasnije odredila raspon cene za upis akcija. Arm nije objavio predložene uslove za prodaju akcija, ali se nezvanično očekuje vrednovanje kompanije od 60-70 milijardi dolara.

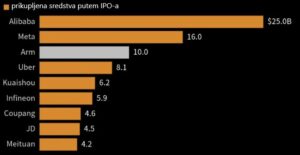

Iako je ranije planirano da se emituju akcije vredne 8-10 milijardi dolara, ovaj obim emisije bi mogao biti i manji s obzirom da je SoftBank odlučio da zadrži veći udeo u kompaniji nakon što je kupio vlasnički udeo od Vision Fund-a u transakciji kojom je Arm vrednovan više od 64 milijarde dolara.

IPO Arm-a bi mogao prikupiti do 10 mlrd USD

Izvor: Bloomberg

Očekuje se da bi ovaj IPO mogao biti najveći od izlaska Riviana na berzu oktobra 2021. godine (13,7 milijardi dolara) i među najvećim kada su u pitanju tehnološke akcije – odmah iz Alibabinog i Facebook-ovog debija na tržištu.

Arm je u fiskalnoj godini koja je završena 31. marta zabeležio pad prodaje od jedan odsto na 2,68 milijardi dolara, u velikoj meri usled zagušenja tržišta čipovima, a naročito kada su u pitanju mobilni telefoni gde je dominantno tržište Arm-a. Kompanija pokušava da proširi biznis mimo tržišta mobilnih telefona koje stagnira proteklih godina, pre svega sa čipovima za Data centre i aplikacije zasnovane na veštačkoj inteligenciji.

Arm je u centar pažnje šire investicione javnosti došao krajem 2020. godine nakon što je NVIDIA najavila njegovo preuzimanje za 40 milijardi dolara, ali je posao dve godine kasnije propao u odsustvu saglasnosti regulatora.

Izvor: Bloomberg, Momentum