piše: Nenad Gujaničić

16. oktobar, 2023.

Šta se zapravo dešava i čemu se štediše mogu nadati u narednom periodu? Da li će Nedelja štednje, kratak period s jeseni koji je u davnoj prošlosti označavao mini sajam bankarskih usluga, doneti pogodnosti koje ne treba odbiti?

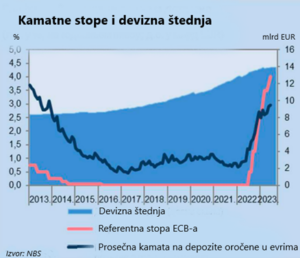

Visoka inflacija, koju smo dobro upoznali u proteklom periodu preko opadanja kupovne moći, sa sobom je donela nužnu pojavu u monetarnoj sferi – nagli rast kamata koju određuju centralne banke. Ovo poskupljenje novca koje je krenulo kao i svaki put od američkog Fed-a, a ubrzo se prenelo i na druge centralne banke, značilo je naglo poskupljenje kredita i tek postepeno poboljšanje uslova za deponente koji su godinama držali novac u banci bez ikakave zarade, tek sigurnosti radi.

No, dok je tržište depozita relativno statička kategorija u kojoj se nadmeću banke sa svojim klijentima, tržište duga je promptno reagovalo pa su prinosi na državne dužničke hartije počeli da donose više nego atraktivne zarade. U zemljama sa razvijenim finansijskim tržištima ova pojava je uzela toliko maha da su depoziti masovno počeli da idu samo u jednom smeru uz cenu znatno veće sigurnosti (obveznice su u potpunosti pokrivene garancijom države) i dobrano boljih zarada. Ovaj trend masovnog odliva depozita osetile su posebno američke banke manje i srednje veličine, a pojedine su nepažnju u upravljanju likvidnošću platile i opstankom (Silicon Valley Bank).

Na evropskom tržištu trendovi su slični, a dodatno su intezivirani angažmanom samih država koje su ponudile stanovništvu državne obveznice isključivo namenjene građanima. Ova aktivnost naišla je na veliko interesovanje građana koji su obilato prihvatili mogućnost da štede u državnim obveznicama uz veće prinose. Tako je Hrvatska prikupila preko milijardu evra uz prinos od 3,65 odsto i dvogodišnju ročnost, što znatno prevazilazi uslove koje tamošnje banke nude deponentima.

Ovdašnja devizna štednja iznosi oko 14 milijardi evra i trenutno deponenti dobijaju bruto kamatu od 3,6-3,7 procenata od čega treba umanjiti porez na zaradu od 15 procenata. Uporedo, evroobveznice Republike Srbije i sa dospećem od tri i po godine donose zaradu od preko šest procenata, i pride su oslobođene svih poreskih nameta. Spomenuti spred od ugrubo 100 procenata nudi više nego ozbiljan manevarski prostor za angažman države sa eventualnim plasmanom obveznica ili samih građana u pronalasku boljeg mesta za sopstvenu ušteđevinu.

Prva varijanta će se teško realizovati, pre svega usled nespremnosti kreatora domaće ekonomske politike da se zameraju bankarskom lobiju koji je glavni kupac domaćeg državnog duga. Eventualni angažman države i odliv depozita mogao bi naići na tihi bojkot glavnih kupaca domaćih obveznica pa domaći političari verovatno neće rizikovati sa mogućim posledicama ove aktivnosti.

Ali šta je sa samim građanima, onim istim deponentima koji su prema poslednjim zvaničnim podacima Narodne banke Srbije (NBS) u uslovima niskih kamata oko 70 odsto depozita držali neoročeno (po viđenju). Njih banke svakako neće vući za rukav da kupuju državne obveznice već će im ponuditi mrvice u vidu boljih uslova štednje, i to tek kada se aktiviraju i pokažu samosvest za sopstvene štedne uloge.

U Srbiji postoji više od pet miliona partija štednih računa, a polovinu depozita po vrednosti čine ulozi između 10 i 50 hiljada evra. Najveći broj uloga, preko četiri miliona, ispod je 500 evra i njihovi vlasnici se teško mogu zainteresovati za nekakav angažman usled malih očekivanih dobitaka u apsolutnom iznosu. No, deponenti sa ulozima od preko 10 hiljada evra, a posebno štediše sa ulozima od preko 50 hiljada evra trebalo bi da imaju popriličan motiv da razmotre tržište dužničkih hartija od vrednosti.

Tim pre što što je glavna investiciona aktivnost domaćih građana sa većom imovinom – kupovina nekretnina – već dostigla zenit i čini se da će nakon aktuelnog kolapsa prometa pre zabeležiti pad nego što će se trend rasta nastaviti. Dugoročni rast cena nekretnina teško se može sporiti, ali je ubrzani rast od postpandemijskog perioda veliki teg za tržište nekretnina u bliskoj budućnosti. Delimično i zbog visokih kamata koje su poskupele stambene kredite, a koje su istovremeno glavni „krivac“ aktuelne ponude koja se retko nalazi na stolu investitora – višegodišnja zarada od preko šest procenata uz minimalni nivo rizika.