piše: Nenad Gujaničić

25. oktobar, 2022.

Poslednjih deset godina donelo je obilje dešavanja na svetskim finansijskim tržištima i dekada bi teško mogla poneti epitet nezanimljive. Počev od restlova svetske finansijske krize koji su kulminirali neodrživošću javnog duga u perifernim zemljama evrozone, preko carinskog rata Kine i SAD, do još uvek sveže pandemije – atipične krize koju aktuelne generacije nisu poznavale. I na posletku trenutna situacija garnirana najvećim ratom na evropskom tlu u zadnjih 70-80 godina, visokom inflacijom i naglim podizanjem kamata čiji se obrisi još uvek ne mogu naslutiti.

Uprkos svemu pobrojanom i drugim stirnijim nedaćama koje su ulagače pratile od 2012. godine, ostvareni prinosi u nekoliko kategorija imovine mogli bi se opisati kao veoma dobri. Ovome su u velikoj meri doprinele veoma niske kamate u posmatranom razdoblju, koje su godinama težile nuli, ali i masivni programi monetarnih intervencija koji su tokom pandemije koronavirusa pojačani direktnom fiskalnom pomoći država.

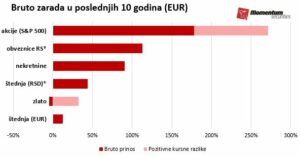

Domaći ulagači, sa bogatim iskustvom inflacije i devalvacije dinara, svoje pozicije u 2012. godini uglavnom su držali u depozitima u stranoj valuti – kategoriji koja je donela ubedljivo najslabiji prinos u narednom periodu. Štediše su se 2012. sa setom prisećali vremena pre svetske finansijske krize kada su kamate na devizne depozite dostizale i nivo od deset procenata. Međutim, nisu ni slutile da će u narednom periodu ova vrsta ulaganja donositi toliko niske prinose da je naposletku dekade većina štednje po bankama ostajala neoročena. Štednja u evrima u periodu 2012-2022. godine donele je štedišama bruto zaradu tek nešto veću od 12 procenata.

Deponenti u dinarima prošli su kudikamo bolje, ostvarivši realnu zaradu od skoro 44 procenta. Dinar je tokom desetogodišnjeg perioda oslabio svega oko tri procenta, pre svega zahvaljujući neformalnoj politici fiksnog kursa koji centralna banka vodi proteklih godina, a koji su omogućile velike direktne i portfolio investicije. Prve, u velikoj meri podstaknute državnim subvencijama i konsolidacijom javnih finansija, a druge mahom usled činjenice da je svetski kapital u uslovima nultih kamata tražio kakav-takav realan prinos koji su nudile domaće obveznice. Nažalost, ovaj period izuzetne dominacije dinarskih naspram deviznih uloga iskoristio je veoma mali broj građana.

*neto prinos

Još manji broj domaćih ulagača pohrlio je da kupi državne obveznice koje su na početku formiranja ovog tržišta nosile znatno veće prinose u odnosu na klasične depozite. Ali i ova vrsta ulaganja, usled linearnog pada kamata zbog ekspanzivne monetarne politike ključnih svetskih centralnih banaka, u drugoj polovini posmatranog perioda zabeležila je drastičan pad prinosa. U svakom slučaju, kupovina petogodišnjih dinarskih obveznica u dekadi za nama ulagačima u ove hartije donela je više nego dupliranje uloga, što je sasvim pristojan prinos, kao naknada za hrabrost i upuštanje u ovu vrstu ulaganja, u to vreme veoma strano našim građanima.

Premda nisu portfolio ulaganja, zanimljivo je sagledati gde se ulaganje u nekretnine našlo u proteklih deset godina, naročito kada uzmemo u obzir da je to jedna od glavnih investicionih aktivnosti naših građana sa povećom ušteđevinom. Zahvaljujući rastu cena stanova, naročito poslednjih godina, ulagači u nekretnine su ostvarili bruto zaradu od oko 90 procenata, uzevši u obzir rast cena nekretnina u Beogradu od oko 60 procenata i zaradu kroz rentu ove vrste imovine.

Zlato, kao konzervativna vrsta ulaganja, trenutno se nalazi ispod nivoa gde je bilo pre deset godina, za vreme krize javnog duga u evrozoni. Između ova dva datuma zlato je istorijski maksimum dostiglo u avgustu 2020. godine na početku drugog talasa pandemije da bi potom uglavnom gubilo na vrednosti, a u protekloj godini u velikoj meri usled jačanja kursa dolara. Upravo zahvaljujući pozitivnim kursnim razlikama ova vrsta ulaganja u zadnjoj dekadi donela je bruto pozitivan prinos od oko 28 procenata.

Ubedljivo najveći prinos zabeležile su američke akcije koje su u zadnjih deset godina porasle preko 160 procenata uz godišnji dividendni prinos od oko 1,5 odsto. Ova zarada je još veća kada se ukalkulišu pozitivne kursne razlike usled jačanja dolara pa je prosečan evropski investitor na američkom tržištu povećao ulog u ovom periodu 3,7 puta. Jasno je, veliki doprinos rastu akcija dali su monetarni podsticaji koji su pogurali i američku privredu, ali i ubrzana tehnološka revolucija čiji su predstavnici nosili rast tržišta.

Evropske akcije su daleko zaostale, pa je njihov najbolji reprezent, nemački DAX, u istom periodu doneo zaradu sa pripadajućim dividendama tek nešto veću od 120 procenata. Zanimljivo je da je sličan prinos DAX-u donela i Beogradska berza, mereno indeksom Belex15, ali zbog visoke nelikvidnosti tržišta, naročito proteklih godina, teško da spomenuti rezultati mogu biti uporedivi.

Sve u svemu, proteklih deset godina dokazalo je teorijsku postavku da se kontrolisano preuzimanje većeg rizika ulagačima uvek isplati. Period pred nama svakako će doneti mnoštvo novih neizvesnosti, dok je barem u prvim godinama nove dekade jedino izvesno da će ulagači biti uskraćeni za veću pomoć sa strane monetarnih i fiskalnih vlasti.