piše: Nenad Gujaničić

25. avgust, 2024.

Svega petnaestak dana nakon velike panike koja je oštro oborila berzanske indekse širom sveta, globalno tržište akcija je veoma brzo neutralisalo veći deo ovih gubitaka. Recesioni sentiment tržišta namah je smenio talas optimizma kakav je preovladavao većim delom godine.

Da li je bilo realnih osnova za avgustovsku rasprodaju ili je u pitanju tek ishitrena reakcija krupnih globalnih investitora ponukana najavom promene japanske monetarne politike? Kako stoje aktuelni rizici na globalnom tržištu kapitala i koji su izgledi da sputaju trenutna natprosečna vrednovanja kompanija?

Rastu pritisci na tržištu rada – Premda je inicijalni okidač rasprodaje na tržištu akcija bilo povlačenje kapitala i vraćanje pozajmica uzetih u jenima u očekivanju promene monetarne politike centralne banke Japana, u osnovi panike ulagača bio je strah od recesije u američkoj privredi. Rast BDP-a najveće privrede sveta u drugom tromesečju iznosio odličnih 2,8 odsto, ali je investitore zabrinuo iznenadni oštar rast nezaposlenosti u julu od 4,3 odsto, što je najviša stopa od oktobra 2021. godine. Medije je preplavilo citiranje Sem pravila koje prepoznaje recesiju po rastu prosečne nezaposlenosti u poslednja tri meseca za 50 baznih poena u odnosu na godišnji minimum (što je trenutno slučaj).

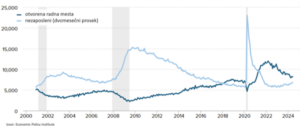

Odnos raspoloživih poslova i nezaposlenih ponovo na nivou 2019.

Istina, rast nezaposlenosti nije došao kao posledica velikih otpuštanja već priliva radne snage na tržište rada. Junski JOLTS izveštaj je pokazao najnižu stopu zapošljavanja u poslednjih nekoliko godina, ali je slična situacija bila i na strani otpuštanja što govori o veoma opreznom stavu poslodavaca koji se nalaze u svojevrsnoj fazi iščekivanja. Broj otvorenih radnih mesta po nezaposlenom pao je na 1,24 što je neznatno iznad proseka iz predpandemijske 2019. godine. Na smanjeno poverenje zaposlenih u tržište rada ukazuje i broj dobrovoljnih napuštanja koji je pao na najniži nivo od juna 2020.

Potrošnja ne sme da stane – Višegodišnje dobro stanje na tržištu rada i kumulirana znatna ušteđevina domaćinstava tokom i neposredno nakon pandemije omogućili su Amerikancima snažnu potrošačku moć čak i uslovima visoke inflacije i skupog zaduživanja. Negativan trend na tržištu rada mogao bi značajno da pogodi prosečnog potrošača koji bi uskoro mogao sve teže da pronalazi posao (do skoro su bile otvorene i dve pozicije na jednog nezaposlenog). Lična potrošnja direktno i posredno čini 70-80 procenata američkog BDP-a i od ključnog je značaja za ostvarivanje privrednog rasta.

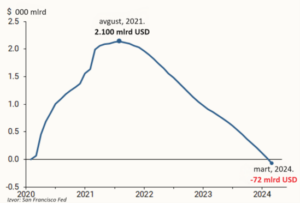

Pandemijski „višak“ štednje se istopio početkom 2024.

Važan aspekt snažne potrošnje prosečnog domaćinstva u bliskoj prošlosti bio je veliki akumulirani „višak“ štednje tokom pandemije usled fiskalnih podsticaja i smanjene potrošnje u uslovima karantina i ostalih restrikcija. Procenjuje se da je sredinom 2021. ovaj „višak“ štednje iznosio 2,1 bilion dolara dok je proletos u potpunosti potrošen. Od ove godine lična potrošnja se u potpunosti mora osloniti na tržište rada (lična primanja), redovnu štednju i naravno finansiranje putem bankarskih izvora.

Hoće li izbori dovesti do „stezanja kaiša“? – Veći deo proletos potrošenog „viška“ štednje došao je kao posledica fiskalne ekspanzije američke države tokom pandemije. I dok se ova masivna potrošnja donekle i mogla opravdati, režim prekomerne javne potrošnje u narednom periodu teško da je imao ekonomsko utemeljenje, posebno u situaciji povišene cene zaduživanja. Budžetski deficit najveće privrede sveta prošle godine je iznosio preko šest procenata, a očekuje se da se u narednih deset godina neće spustiti ispod pet procenata BDP-a. Javni dug SAD premašio je 120 procenata BDP-a i pitanje održivosti ovakve situacije sve češće će biti predmet investicionih polemika.

I dok se novembarski izbori bliže, niti jedan od predsedničkih kandidata još uvek nije ponudio ozbiljnije adute koji bi mogli biti racionalan odgovor na zabrinjavajuću ekspanziju zaduženosti. Bilo da demokrate nastave vladavinu ili presto preuzmu republikanci pred njima su tek dva puta – nastavak slične politike koja vodi rastućim deficitima i moguće dugoročnim inflatornim pritiscima i makro nestabilnosti, ili postepeno smanjenje javne potrošnje koje bi kratkoročno značilo i manjak likvidnosti na finansijskim tržištima.

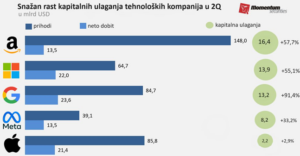

Troškovi finansiranja AI stvarnosti bez limita – Veliki deo ekspanzije tržišta akcija u protekloj i ovoj godini došao je na osnovu očekivanih efekata primene generativne veštačke inteligencije (AI). Međutim, prošlogodišnji linearni rast optimizma ove godine smenila je zabrinutost oko ogromnih kapitalnih ulaganja kod kompanija koje se nalaze u grupi onih čija rešenja bi trebalo da donesu AI stvarnost. Tako su najveći pružaoci cloud usluga beležili snažnu ekspanziju troškova kapitalnih ulaganja u drugom tromesečju, što su, s druge strane, bile evidentne koristi za kompanije koje nude alate za izgradnju velikih jezičkih modela, sa najpoznatijim primerom u vidu kompanije NVIDIA. Amazon je u drugom kvartalu imao veći CAPEX od profita, dok su kapitalna ulaganja Alphabet-a i Microsoft-a bila preko polovine njihovog kvartalnog krajnjeg rezultata.

Investitori još uvek nisu izgubili strpljenje oko rezultata ovih velikih ulaganja jer svaka nova tehnologija zahteva vreme za njenu implementaciju, ali ukoliko u narednim kvartalima ne uslede opipljive koristi od AI rešenja teško da će u ovom obimu biti održiva aktuelna šema – „prelivanje“ CAPEX-a pružaoca cloud usluga i kreatora AI rešenja u profite stvaraoca AI infrastrukture.

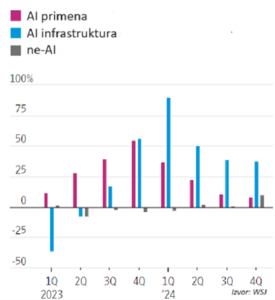

Vrednovanja kompanija s malo prostora za grešku – Kompanije koje sačinjavaju indeks S&P 500 ostvarile su u drugom tromesečju, pred kraj sezone korporativnih objava, rast profita od 10,9 odsto, što je najveća stopa od kraja 2021. godine. Ovom oporavku profita najviše su doprinele tehnološke kompanije, a posebno one zaslužne za stvaranje AI infrastrukture. Premda pozitivan doprinos beleže i sektori koji treba da donesu konkretnu primenu AI i omoguće porast produktivnosti, njihove stope rasta profita slabe tokom čitave godine.

Godišnja stopa rasta profita („prelivanje“ profita)

Kada je u pitanju tekući kvartal, očekuje se porast profita kompanija iz indeksne korpe od 5,2 odsto, nakon što su naniže revidirane prognoze tokom poslednja tri meseca. U četvrtom tromesečju očekuje se rast profita na godišnjem nivou od 15,5 odsto, dok se u čitavoj 2025. godini predviđa visoka stopa rasta od skoro 15 procenata.

Akcijama se trenutno trguje sa očekivanim PE raciom u narednih 12 meseci od 21,2x, što je iznad i petogodišnjeg (19,4x) i desetogodišnjeg proseka (17,9x). Stoga, nakon nedavnog oporavka vrednovanja, kompanije nemaju mnogo prostora za grešku u bliskoj budućnosti bilo da su u pitanju izazovi profita koje donosi AI sfera ili geopolitičke okolnosti skopčane sa američkim izborima i odnosima vodećih privrednih sila, SAD i Kine.