piše: Nenad Gujaničić

9. januar, 2023.

I letimičan pregled na dešavanja na finansijskim tržištima u 2022. govori da je iza nas ostala izuzetno teška investiciona godina. Nisu u pitanju samo dvocifrene stope gubitaka kod većine klasa imovine, ne računajući sirovine, već i činjenica da u većem delu godine dugoročni investitori nisu imali gde da pobegnu.

Ovaj problem najbolje sublimira učinak tradicionalnog modela portfelja na američkom tržištu (60/40) sastavljen 60 odsto od akcija i 40 odsto od obveznica koji ima za cilj da donese atraktivan prinos uz, zahvaljujući obveznicama, neutralisanu visoku volatilnost akcija. Prošle godine, usled brzog rasta kamata, tržište obveznica je padalo uporedo sa akcijama pa je ovaj portfelj zabeležio negativan prinos od 21 odsto, a poslednji put ovako loš rezultat viđen je 2008. godine.

Upravo je brz rast kamata nakon što se inflacija otrgla kontroli obeležio kretanja na finansijskim tržištima prošle godine, uz eskalaciju geopolitičkih prilika nakon napada Rusije na Ukrajinu. I dok se razvoj ratne pošasti teško može prognozirati, prilično je izvesno da je vrhunac inflacije u vodećim zapadnim privredama prošao, te da ubuduće odluke centralnih banaka neće više imati apsolutnu dominaciju nad kretanjem tržišta. Fokus investitora biće pomeren na dubinu očekivane recesije u većini razvijenih zapadnih privreda i dužinu njenog trajanja što će opredeliti početak oporavka berzanskog tržišta.

Primena jedne od najagresivnijih politika u istoriji Fed-a dovela je ključnu kamatu krajem prošle godine na raspon 4,25-4,50 odsto uz očekivanja da bi ove godine mogla dostići nivo od 5,0-5,25 odsto. Ova dodatna povećanja kamata biće skoncentrisana u prvoj polovini godine pod uslovom da inflacija potvrdi silazni trend formiran poslednjih meseci. Ukoliko izostane novi talas rasta cene energenata, usled eskalacije geopolitičkih kriza ili velikog skoka tražnje nakon otvaranja kineske privrede, sve veća normalizacija lanaca snabdevanja, te slabljenje tražnje usled visokih kamata i recesionih pritisaka trebalo bi da ovaj scenario učine prilično zagarantovanim.

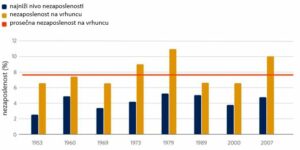

Istorijske prilike pokazuju da oporavak tržišta akcija kreće već u krajnjoj fazi ciklusa podizanja kamata, dok u prvoj godini nakon poslednjeg dizanja kamata rast dostiže dvocifrenu stopu, a u periodu od dve godine u proseku visoku dvocifrenu stopu rasta.

Usporavanje rasta kamata istorijski je vodilo rastu tržišta akcija

Izvor: Bloomberg, EdwardJones

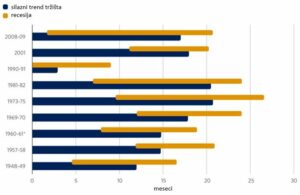

Naravno, istorijske prilike mogu poslužiti tek kao puki orijentir, dok će učinak tržišta akcija zavisiti pre svega od oštrine recesije koju će uglavnom odrediti kretanje na tržištu rada. Pokazatelj uposlenosti najbolje meri prilike u privredi, ali sa izvesnim odloženim dejstvom, pa ne čudi da se tržište rada i u decembru pokazalo više nego otpornim na agresivnu politiku Fed-a. Istina, rast nadnica je počeo da usporava pa bi, ukoliko se ispostavi da je u pitanju trend, ovaj pokazatelj mogao dati veoma jak motiv Fed-u za očekivano skoro zaustavljanje rasta kamata. S druge strane, ulazak u recesiju sa jakim tržištem rada mogao bi s dnevnog reda skloniti scenario ranijih privrednih kontrakcija kada je stopa nezaposlenosti dostizala skoro osam procenata u proseku. Ukoliko povećanje nezaposlenosti u ovoj godini ne bude značajno iznad jednog procentnog poena mogli bismo govoriti o željenom “blagom prizemljenju” američke privrede i scenariju umerene recesije.

Nezaposlenost u recesijama u proseku je dostizala skoro 8%

Izvor: FRED, FactSet

No, kako su recesioni pritisci uveliko uzeli maha i u 2022, očekuje se da su profiti američkih korporacija zabeležili pad već u četvrtom kvartalu, dok bi ovaj trend, uz nešto umerenije stope mogao da se nastavi i u prva dva izveštajna perioda 2023. godine. Ovaj ciklus pada profita u tri kvartala zaredom savršeno odslikava očekivano recesiono stanje privrede, dok bi u drugoj polovini godine privredna aktivnost i profiti mogli da se vrate u zonu rasta. Na nivou 2023. godine, prognoze ostvarenog profita kompanija iz korpe S&P 500 kreću se mahom od umerenog rasta niskim jednocifrenim stopama do sličnog takvog negativnog trenda.

Silazni trend tržišta (bear market) obično se završava 4-5 meseci pre okončanja recesije

Izvor: FactSet

Ključno pitanje za investitore, dakle, u tekućoj godini biće procena kada bi se recesiona aktivnost u privredi mogla približiti kraju. Istorijski podaci sugerišu da se silazni trend tržišta (pad od 20 procenata od njegovog prethodnog vrha) završavao 4-5 meseci pre kraja recesije i da je najbolji tajming za ubiranje plodova promene privrednog ciklusa uveliko nastupao pre početka privrednog rasta. Aktuelni parametri ukazuju na prelaz između prvog i drugog tromesečja, ali rešenje zadatka kvari činjenica da je u pitanju pokretna meta koja će se menjati kako pristižu novi podaci iz nikad kompleksnije globalne privrede.